O desemprego, a precariedade laboral e a dificuldade em encontrar e manter habitação própria são alguns dos problemas com que os jovens portugueses se deparam e que a pandemia agravou. Vou-me debruçar, neste artigo, sobre o último – a habitação. Atualmente, o clima económico está sob pressão na Europa, dada a inflação elevada e a subida dos juros diretores pelo Banco Central Europeu (BCE). Temos acordado todos os dias com inúmeras notícias alarmantes sobre a subida dos juros, nomeadamente no que à Euribor diz respeito.

POR SALVADOR MATHIAS

Partindo deste tema e de uma das conclusões do estudo «Habitação Própria em Portugal numa Perspetiva Intergeracional», apresentado em 2020 pela Fundação Gulbenkian e da autoria de Elvira Pereira, Francielli Dalprá Cardoso e Romana Xerez, «ao contrário das duas gerações anteriores, apenas uma baixa percentagem de Millennials é proprietária com hipoteca antes dos 30 anos», registando «as famílias mais jovens uma quebra de riqueza líquida superior a 50% nos últimos anos», pretendo neste artigo ajudar a explorar as causas da situação e indicar alguns possíveis caminhos que possam auxiliar na sua resolução.

O que é isto da Euribor?

Antes de mais, devo explicar que a EURIBOR (Euro Interbank Offered Rate) é uma taxa de referência e que resulta da média das taxas de juro dos empréstimos feitos entre bancos da zona Euro. Normalmente, os contratos de Crédito à Habitação em Portugal são indexados à EURIBOR.

Porque sobem os juros?

Em segundo lugar, importa perceber porque sobem as taxas de juro, nomeadamente na situação que vivemos atualmente: período inflacionista. A principal missão de um banco central é garantir a estabilidade de preços, ou seja, controlar a inflação quando os preços sobem e a deflação quando os preços descem.

«Os bancos centrais são instituições públicas independentes e sem natureza comercial, encarregadas de gerir a moeda de um país ou, no caso do BCE, de um grupo de países. Os bancos têm poderes exclusivos para emitir numerário, controlar reservas em moeda estrangeira, atuar como credores de última instância e garantir a viabilidade do sistema financeiro. Um aumento excessivo da inflação pode destruir os frutos de anos de prosperidade, corroer o valor da poupança privada e reduzir os lucros das empresas, afetando da mesma forma consumidores, empresas e governos. Os bancos comerciais, aos quais recorremos quando precisamos de abrir uma conta ou de um empréstimo, pedem dinheiro emprestado ao banco central para cobrir as suas necessidades financeiras mais imediatas. Para esse fim, os bancos comerciais precisam de apresentar ao banco central um ativo que serve como garantia de pagamento do empréstimo. Os títulos públicos, a dívida emitida pelos governos, são uma das formas mais frequentes de garantia. Assim, um banco central empresta dinheiro a bancos comerciais, enquanto os bancos comerciais emprestam dinheiro a indivíduos e empresas. Quando um banco comercial paga o empréstimo ao banco central, tem que pagar uma taxa de juro. O banco central tem o poder de definir as suas próprias taxas de juro, o que efetivamente determina o preço do dinheiro. Estas são as taxas de juro de referência, que os bancos centrais estão presentemente a aumentar para controlar a inflação.»

«Se o banco central cobra taxas mais altas aos bancos comerciais, os bancos comerciais, por sua vez, aumentam as taxas que oferecem a indivíduos e empresas que precisam de empréstimos. Por consequência, os empréstimos, os cartões de crédito e as hipotecas ficam mais caros e as pessoas ficam mais relutantes em requerê-los. Pela sua parte, as empresas, que pedem regularmente empréstimos para fazer investimentos, começam a pensar duas vezes antes de investir».

Estas condições financeiras mais restritivas geram uma queda nos gastos do consumidor na maioria ou em todos os setores económicos. Quando a procura de bens e serviços diminui, o seu preço tende a cair. É exatamente isso que os bancos centrais pretendem atualmente fazer: conter os gastos para conter a inflação.

Certo é que, para Christine Lagarde, presidente do Banco Central Europeu, «as taxas de juro são, e continuarão a ser, o principal instrumento para combater a inflação», e, por isso, admitiu «aumentar ainda mais as taxas para os níveis necessários de forma a assegurar que a inflação regresse atempadamente ao objetivo de médio prazo de 2%».

O Dogma da habitação própria

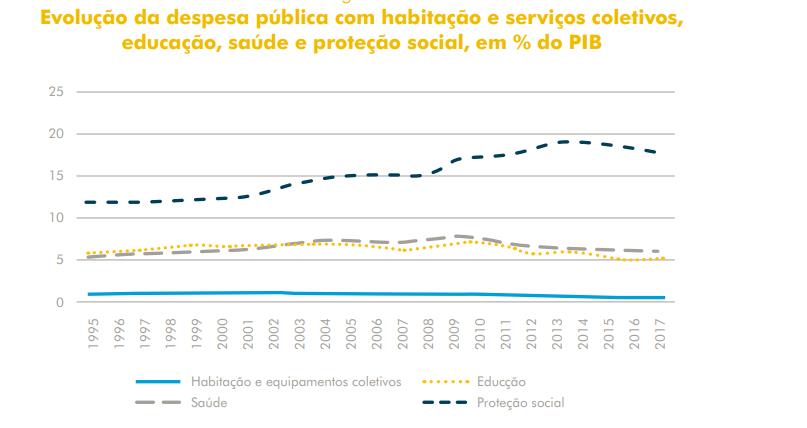

Como relevado num dos maiores estudos já feitos sobre o tema da habitação em Portugal – «Habitação Própria em Portugal numa Perspetiva Intergeracional», de Elvira Pereira, Francielli Dalprá Cardoso e Romana Xerez, o crescimento da habitação própria foi uma das grandes mudanças da sociedade portuguesa nas últimas décadas, com impacto na sociedade, na economia e na família. Ainda assim «a intervenção pública na habitação alterou-se e o valor da despesa pública reduziu-se nos últimos anos. O stock de habitação social é residual (2%) e representa um dos valores mais baixos da Europa».

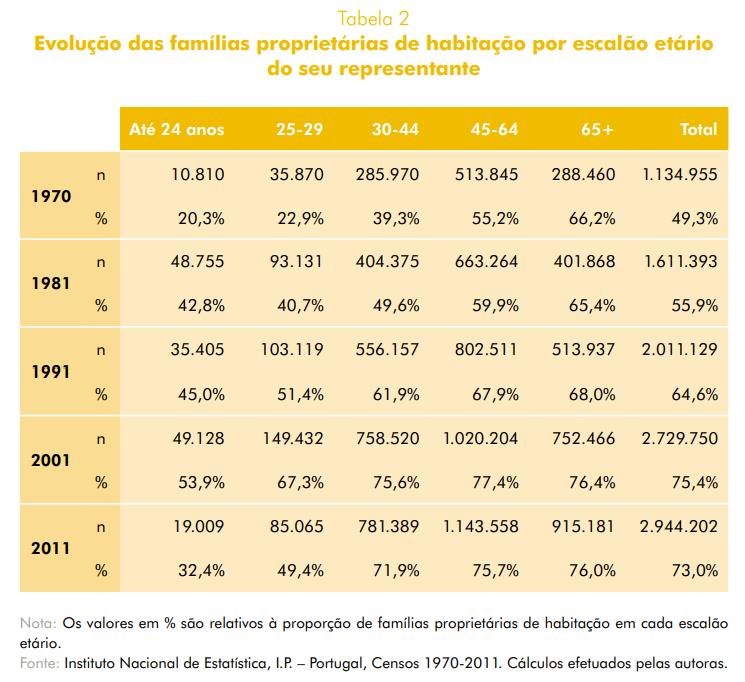

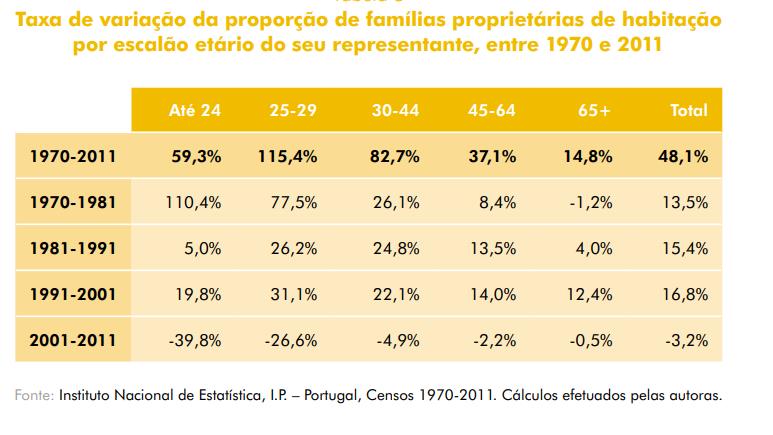

Em Portugal, assim como nos outros países do Sul da Europa (Espanha, Itália e Grécia), «a maior parte das famílias é proprietária de habitação» (Allen, 2006; Minas, Mavrikiou & Jacobson, 2013). Mas nem sempre foi esta a realidade portuguesa. De acordo com os Censos dos anos 1970, «a distribuição entre famílias arrendatárias e proprietárias de habitação era equivalente. Em 2011, alterou-se bastante, passando para 73% de proprietárias e 27% de arrendatárias».

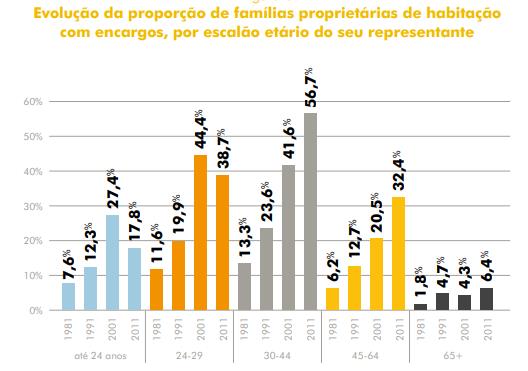

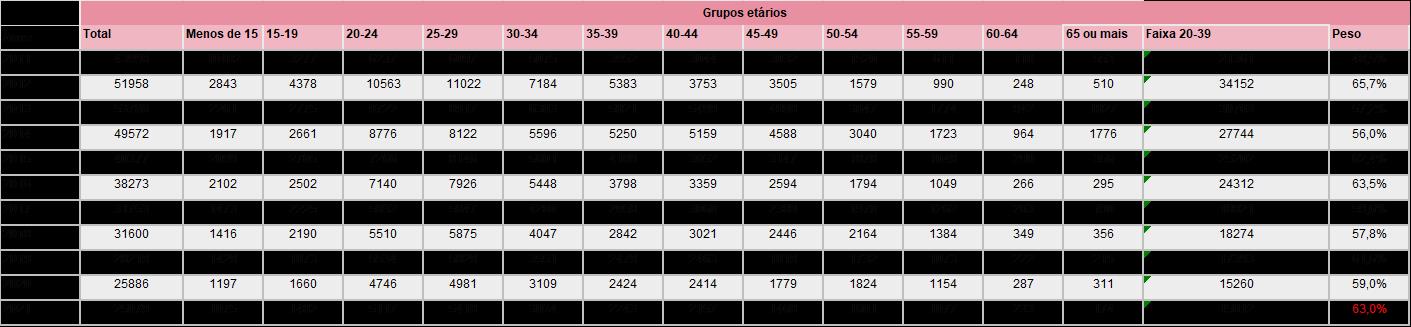

Juntando a esta análise as evoluções por escalões, podemos concluir que as variações relativas mais acentuadas, quer de aumento, quer de diminuição, são observadas na primeira e na última décadas do período nas famílias cujo representante tinha até 24 ou entre 2529 anos. Juntos, esses dois grupos representaram um aumento de 85,9% entre 1970‑1981 e uma redução de 28,9% entre 20012011.

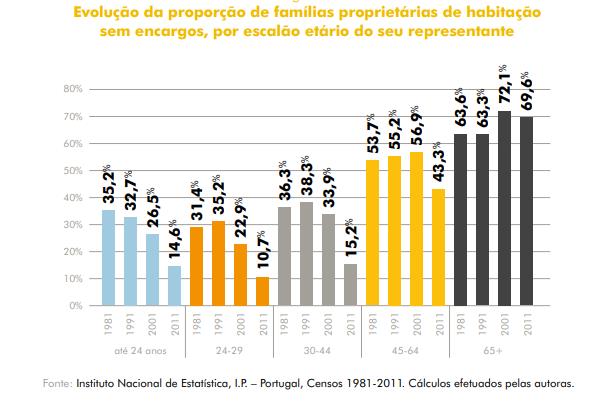

Também com base nos gráficos, observamos que «os proprietários de habitação mais jovens, até ao início dos anos 2000, quando ainda estava em vigor o regime de crédito bonificado para os jovens, puderam beneficiar, entre meados da década de 1980 e início dos anos 1990, através de alguns diplomas, de uma facilitação de acesso ao crédito: fosse pela possibilidade de os ascendentes garantirem a responsabilidade do pagamento, fosse pela ampliação e flexibilização das condições de acesso» (Antunes, 2018).

Entre 2001 e 2011, «as alterações nas condições macroeconómicas, a crise de 2008 e as mudanças nas políticas de habitação, com repercussões importantes na acessibilidade ao crédito à habitação, tornaram a opção de acesso à habitação com recurso ao crédito menos viável e atrativa para as famílias, com o previsível impacto no acesso e nas escolhas da modalidade de acesso à habitação pelos escalões etários mais jovens, que poderá explicar, entre outros, os dados observados de redução da proporção de famílias proprietárias com encargos nesse período nos dois escalões etários mais jovens».

Em relação à realidade, sabe-se que a diminuição de proprietários jovens também sucedeu noutros países, mas Portugal figura no top. «Num estudo comparativo entre diversos países europeus [Lennartz, Arundel e Ronald (2016)] identificou-se uma diminuição, em todos os países analisados, entre 2007 e 2012, na proporção de jovens com idade entre 18 e 34 anos a residir de forma independente em habitação própria. De acordo com os resultados deste estudo, os países onde se observou uma maior redução, onde se inclui Portugal, caracterizam-se por serem países onde a compra de habitação antes da crise sucedia sobretudo com recurso ao crédito. Os autores sugerem assim que esta diminuição está associada a uma redução das oportunidades dos jovens para adquirir casa própria, num contexto de crise económica, que teve implicações importantes quer na oferta quer na procura de crédito».

Num contexto de aumento de desemprego e de precariedade laboral dos jovens, observou-se ainda um aumento da proporção de jovens a arrendar casa e a residir em casa dos pais (Lennartz, Arundel e Ronald, 2016).

As taxas Euribor e a falsa sensação de segurança dos últimos 10 anos

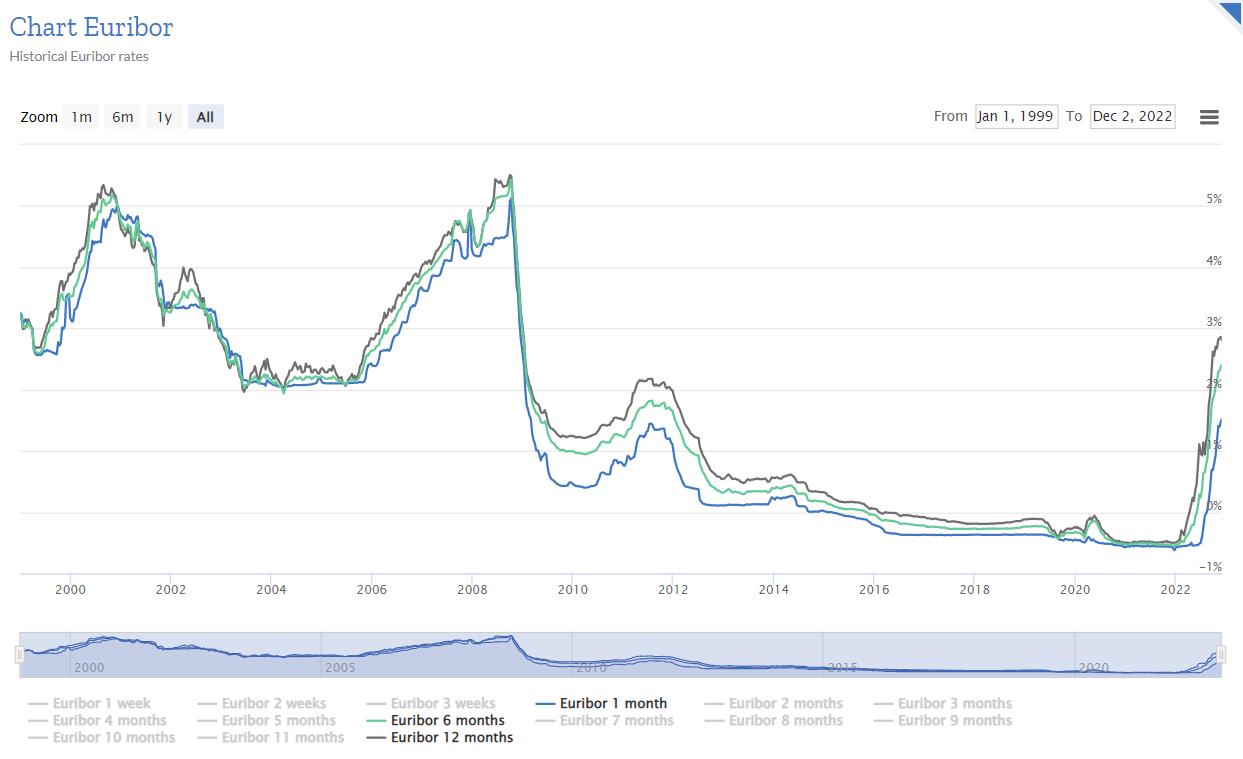

Voltando à Euribor, olhando para o gráfico abaixo, notamos que, desde 2012, as taxas têm-se aproximado de 0 (chegando inclusivamente a estar negativas), com referências a 1 mês, 6 meses e 12 meses. No entanto, a partir de 2022, têm-se assistido a uma escalada brutal nesta taxa.

A galopante evolução dos preços das casas, os salários e como nos comparamos com o resto da UE

Neste contexto, e aliado a um tema estrutural e geracional português, o tema dos preços das casas em Portugal toma ainda maior proporção, nomeadamente nos grandes polos citadinos, como é o caso de Lisboa e Porto.

Muitas famílias portuguesas têm um profundo desejo de comprar casa própria, mas encontram um conjunto de obstáculos a superar para cumprir este sonho. O atual cenário económico mundial, marcado pela guerra e pela inflação, tem acelerado a evolução dos preços das casas. Também os créditos habitação estão a ficar mais caros com a subida das taxas de juro Euribor, como referido anteriormente. De facto, hoje, sozinhos, os custos com a habitação podem sufocar os rendimentos das famílias.

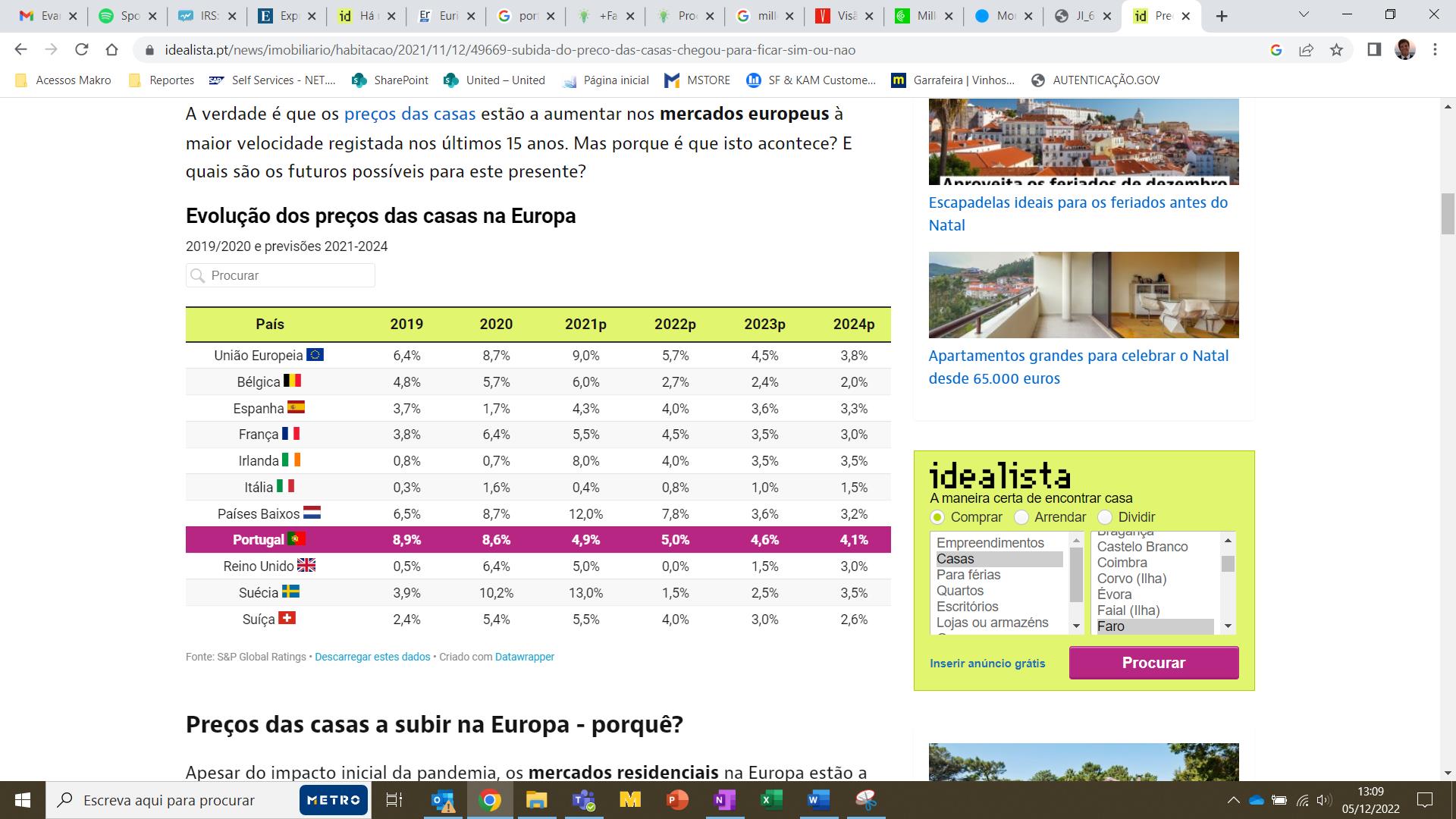

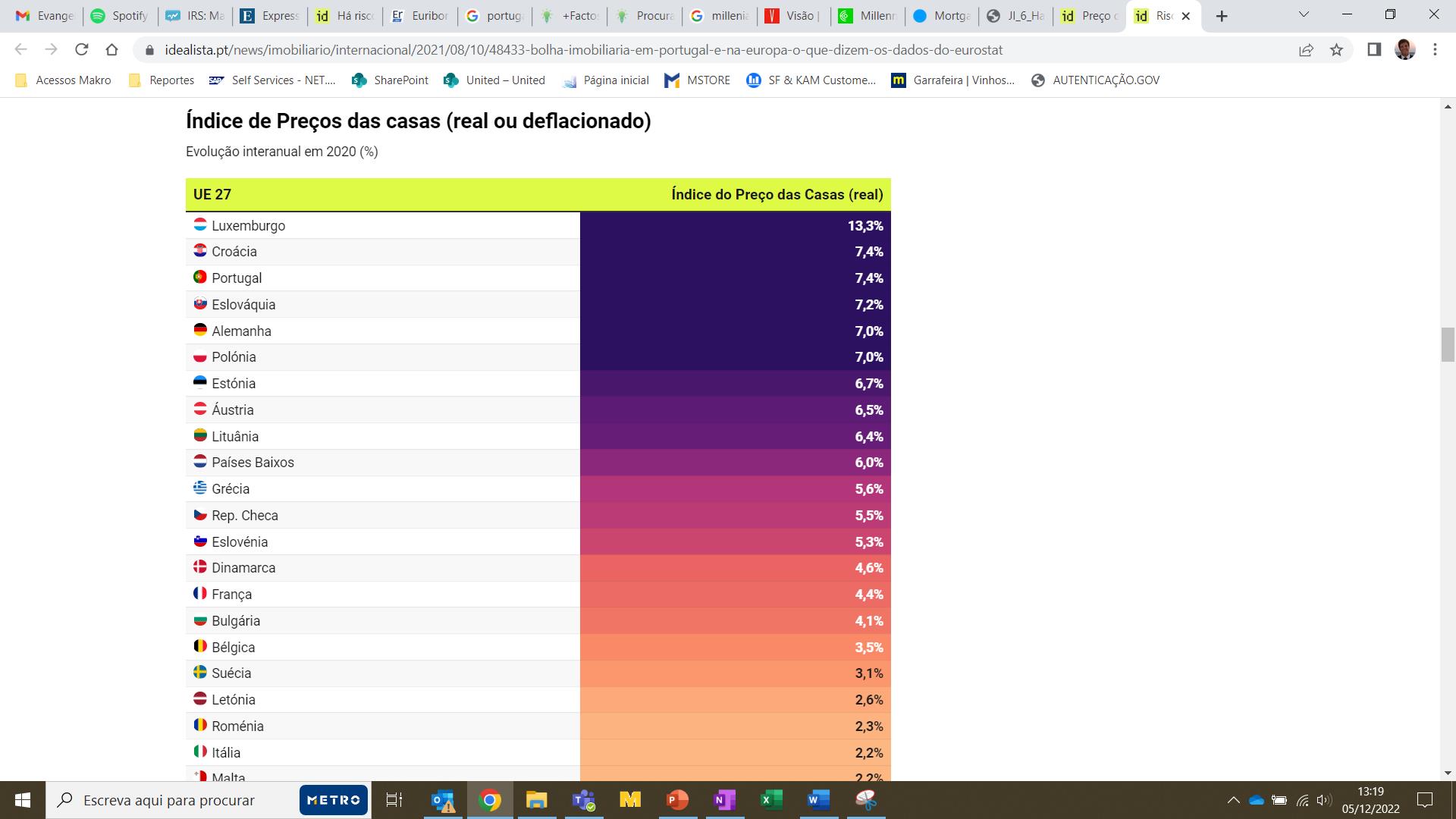

O preço das casas, quer para comprar quer para arrendar, continua a subir na maioria dos 27 países da União Europeia (UE) – Portugal incluído – e os salários não conseguem acompanhar este ritmo.

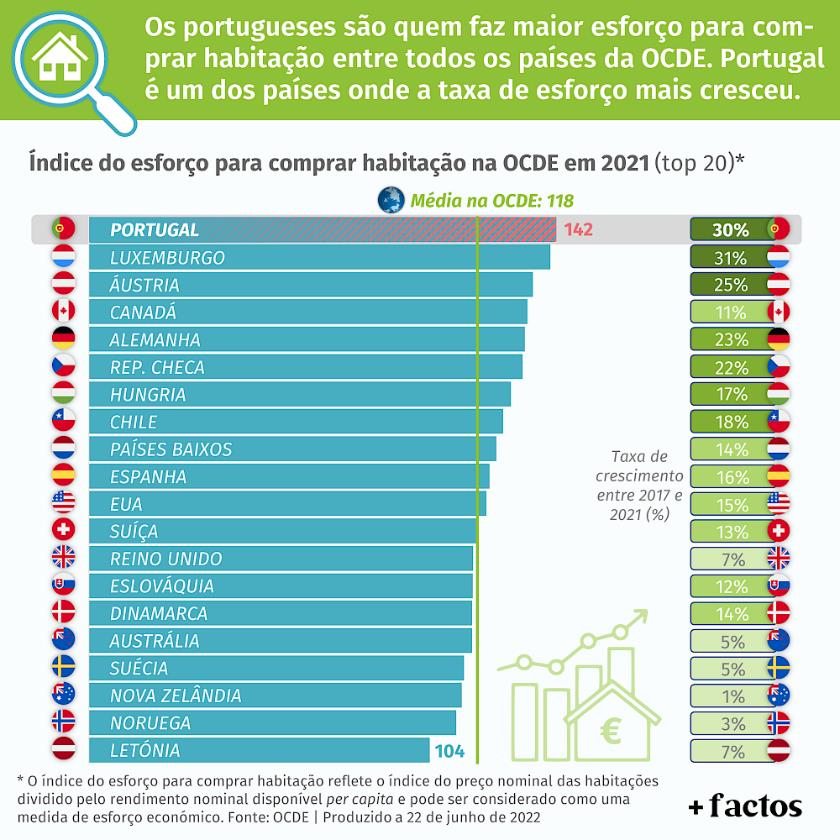

Nos últimos anos foi sendo notório que «Portugal tem um grave problema relacionado com o mercado de habitação, ou melhor, com a capacidade financeira da maioria da população para adquirir habitação aos preços que se praticam atualmente (especialmente nos grandes centros urbanos)». (maisfactos.pt).

Assim, e dificultando ainda mais a situação, este aumento de preços não foi acompanhado pelo crescimento dos rendimentos neste período, «tornando a aquisição de habitação num sonho quase inalcançável para grande parte da população. Com a inflação a atingir valores históricos e com a subida das taxas de juro no crédito à habitação, que se começa a verificar (e com previsão de forte crescimento nos próximos meses), o panorama não irá certamente melhorar». (maisfactos.pt)

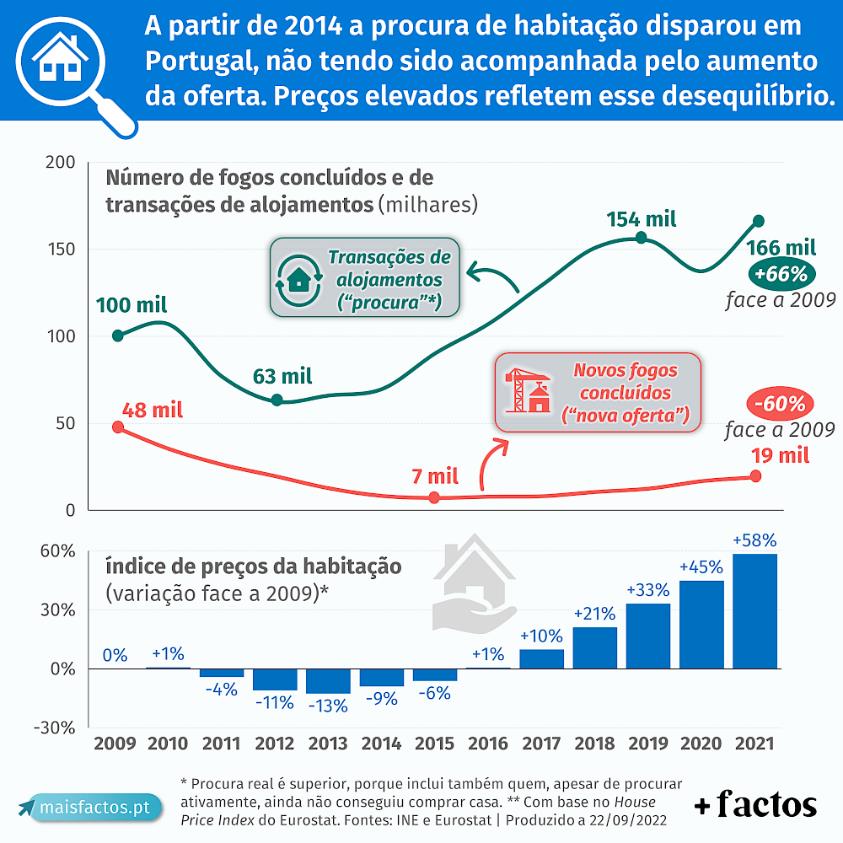

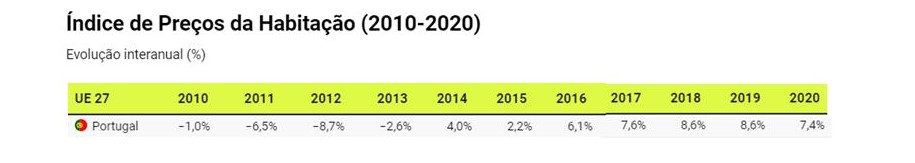

Este desequilíbrio reflete-se, naturalmente, no preço das habitações: o «House Price Index» cresceu 58% entre 2009 e 2021, sendo que se analisarmos apenas entre 2014 e 2021, o incremento foi de 74%

«É verdade que os preços das casas para comprar estão a crescer há vários anos no país – muito mais do que os salários em Portugal», aponta o Fundo Monetário Internacional. «E mais do que é considerado como recomendável pelas autoridades económicas».

«Os dados mais recentes do Eurostat mostram que Portugal é um dos países da União Europeia que está em risco de bolha. Isto porque há cinco anos consecutivos que o valor das casas no mercado português apresenta variações anuais superiores a 6%, valor a partir do qual a Comissão Europeia considera que um mercado está em risco de bolha de preços».

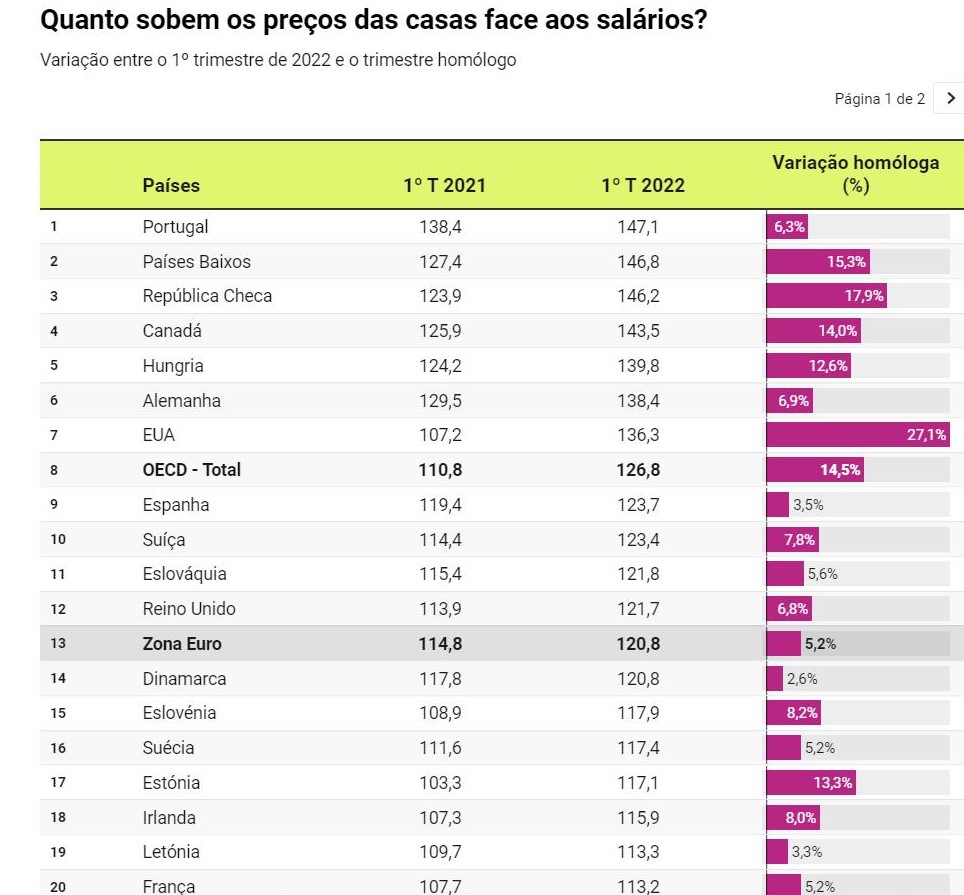

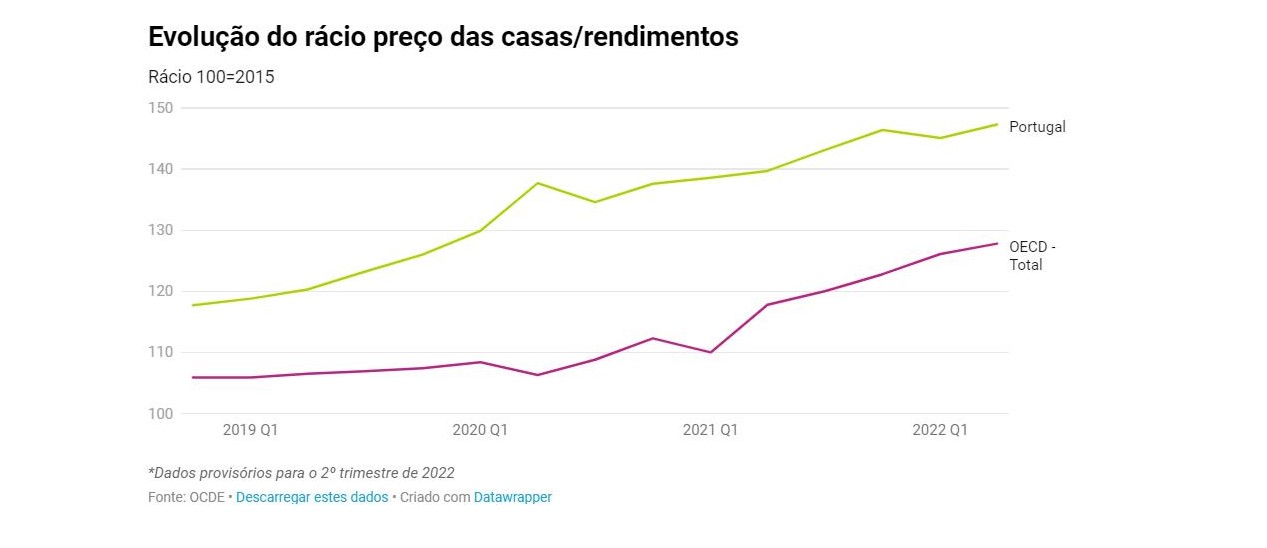

Este fosso está a ficar cada vez maior: em Portugal os preços das casas superaram os salários em 47,1% no primeiro trimestre de 2022, tornando-se assim no país da Organização para a Cooperação e Desenvolvimento Económico (OCDE) onde esta diferença é maior.

Só para enquadramento, os preços das casas em 2021 subiram uma média 9,4% contra a subida dos rendimentos médios de 3,6% (ou seja, mais 5,8 pontos percentuais); sendo que no primeiro trimestre de 2022, as casas ficaram 12,9% mais caras do que no período homólogo, mas os salários só subiram 2,19%, evidenciando-se uma diferença de quase 10 pontos percentuais.

Apesar desta tendência de subida dos preços das casas, nada parece impedir agora as famílias e os investidores de apostarem no mercado residencial português. A venda das casas continua a dar sinais de crescimento. Analisando comparativamente a evolução do mercado residencial europeu, o preço das casas na UE subiu 30,9% entre 2010 e o primeiro trimestre de 2021. As rendas aumentaram 15,3%. Esta é uma realidade que se verifica em quase todos os países da UE, segundo o Eurostat. Portugal foi um deles, apresentando mesmo variações superiores à média da UE. Em 11 anos, o preço das casas em território nacional subiu quase 50%. E o valor das rendas também cresceu, mas menos – cerca de 20%, mostram os dados do Eurostat.

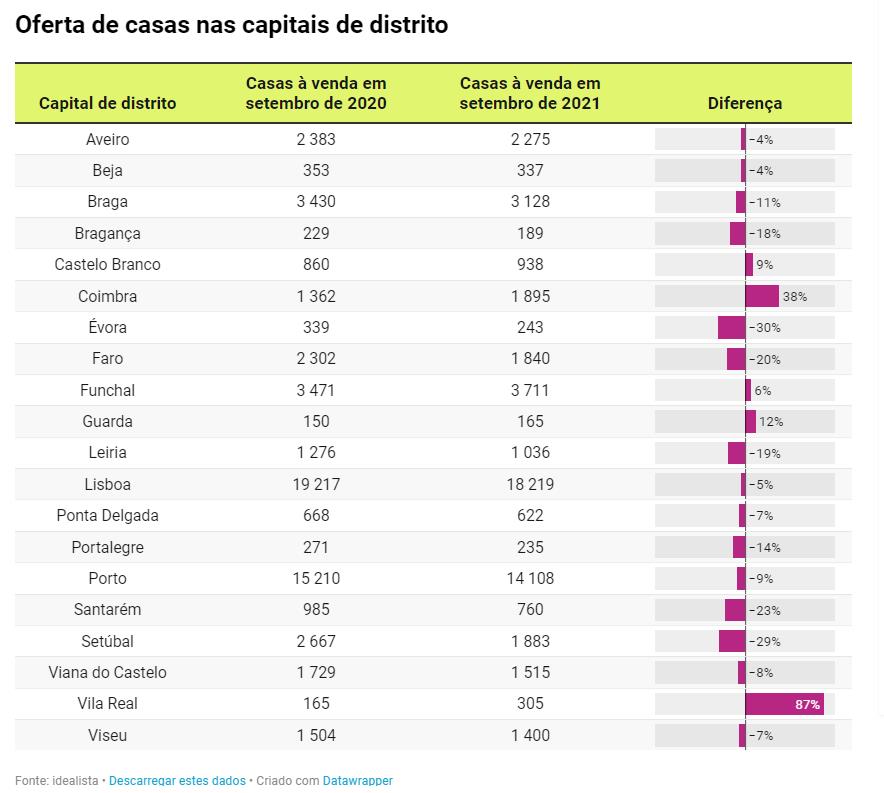

Finalmente, há um último fator que ajuda a explicar este aumento: há um claro desequilíbrio entre a oferta e a procura.

A procura de habitação disparou nos últimos 10 anos, tendo o número de transações de alojamentos familiares passado de 69 mil, em 2014, para 166 mil, em 2021, (um recorde, logo após uma ligeira quebra relacionada com a pandemia covid-19). Entre 2009 e 2021 houve um incremento de 66%. Por outro lado, a oferta tem recuperado a um ritmo muito mais lento, sendo que o número de novos fogos concluídos apenas recuperou de 8 mil, em 2014 (7 mil em 2015, o ano em que se verificou o menor número de construções), para 19 mil, em 2021, sendo 60% inferior ao que se verificou em 2009. Em 2021, as novas construções representavam apenas 11% das transações de alojamentos.

E o futuro?

Assim, põem-se três perguntas:

- Qual o impacto deste cenário em Portugal?

- Qual o impacto deste cenário nos jovens portugueses?

- Como deveríamos combater estas subidas? (literacia financeira, ajuda do estado)

- Qual o impacto deste cenário em Portugal?

Começando pela primeira pergunta, temos 3 temas que podemos analisar para o caso específico de Portugal:

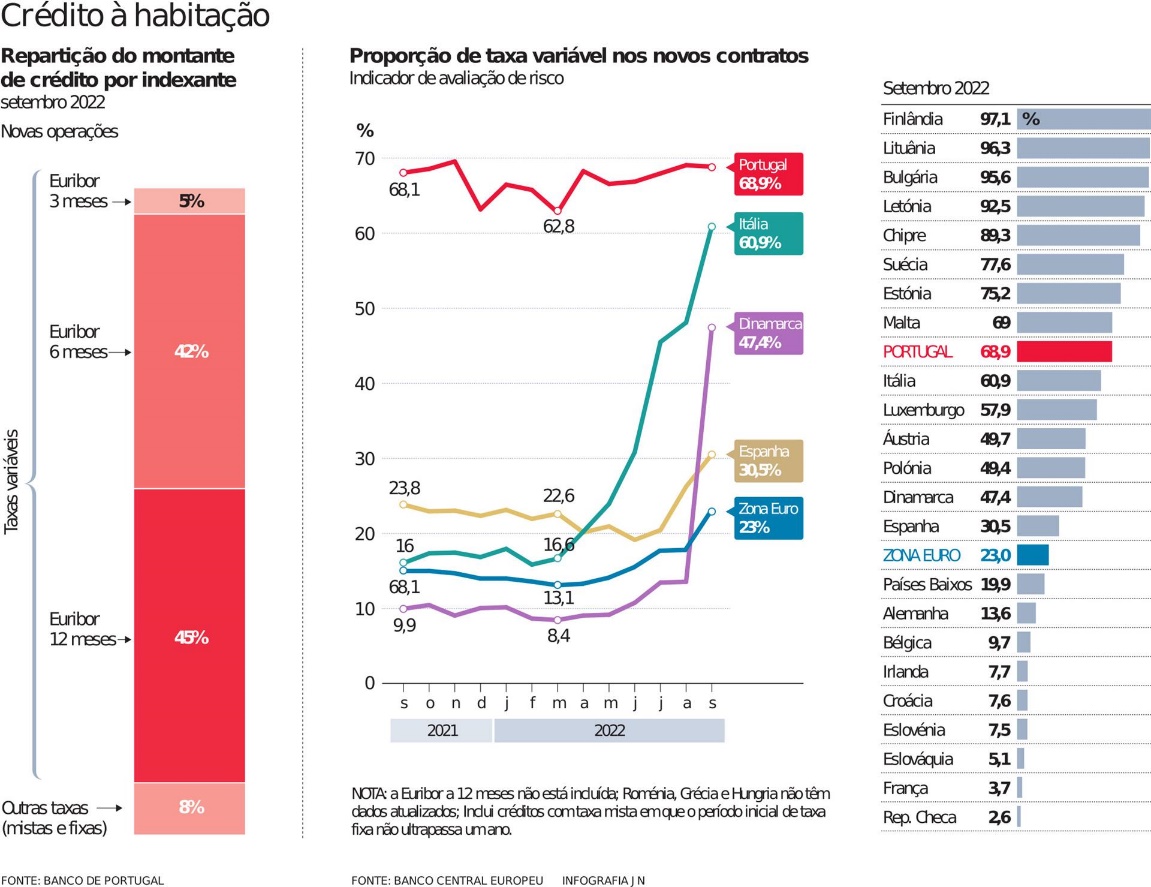

- Peso de taxas variáveis

- Evolução rendimento/preço e Dificuldade no Acesso ao Crédito

- Procura/Oferta de Habitação e Custos de Construção

(a) No primeiro caso, podemos ver que Portugal está no top-10 de países com maior peso de taxas variáveis e se, ao contrário dos últimos 10 anos, onde até foi uma vantagem, em momentos de risco tem o efeito inverso. Os economistas do BCE frisam que os aumentos das taxas de juro vão atingir, sobretudo, as famílias nos países onde os créditos habitação são maioritariamente de taxa variável. É precisamente nestas economias onde há maior probabilidade de incumprimento bancário, tal como explicou a OCDE em junho: «Os contratos de crédito habitação de taxa variável, que têm demonstrado estar associados a uma maior probabilidade de incumprimento das hipotecas quando as taxas de juro sobem, são predominantes em vários países europeus», como é o caso de Portugal, Finlândia, Lituânia, Bulgária e o Chipre.

Dada a alta subida das taxas Euribor nos últimos meses, a maioria das famílias portuguesas vai, mais tarde ou mais cedo, ver as prestações da casa subir. Um aumento que vai agravar o rendimento disponível que já está pressionado pela subida generalizada dos preços que contagiou toda a economia portuguesa.

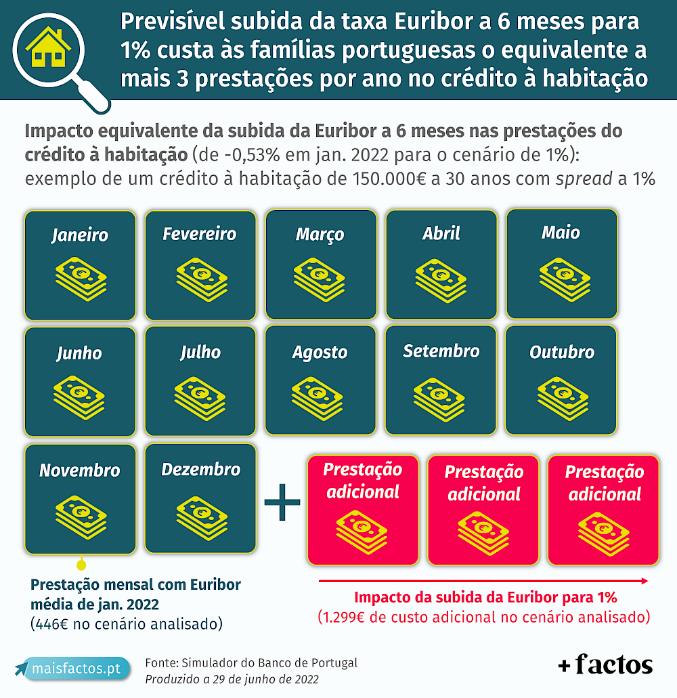

Pegando num exemplo prático, representado abaixo num infográfico do +Factos (maisfactos.pt), uma família com um crédito à habitação de 150 mil euros a 360 meses e com spread de 1%, pagava, em Janeiro de 2022, 446€ euros mensais (considerando a Euribor a -0,53%). Caso a Euribor atinja a barreira de 1%, e seja essa a taxa que se reflete no crédito à habitação após a revisão semestral, a prestação mensal desta família sobe para 554€ mensais, mais 108€ mensais ou 1.299€ anuais. É o equivalente a pagar mais 3 prestações mensais ao longo do ano.

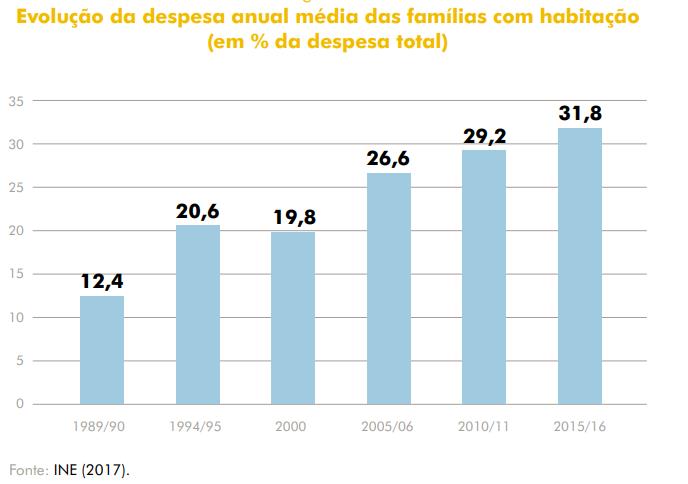

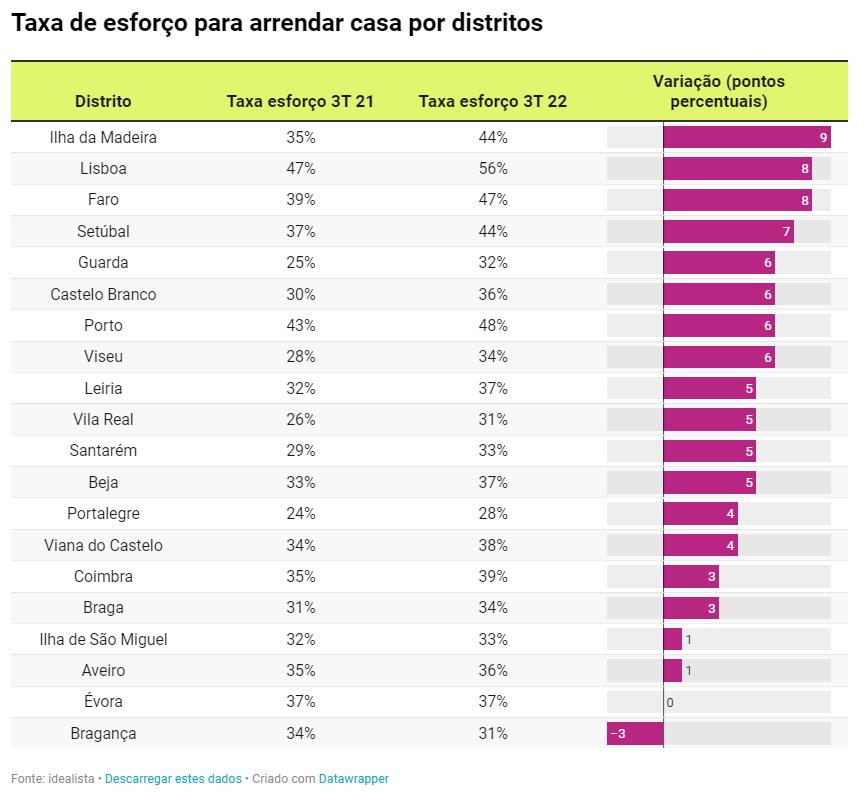

(b) No segundo caso, e na sequência do ponto anterior (a) – e evidenciado pelo gráfico abaixo – que os preços das casas estão a subir mês após mês a grande velocidade, mas os salários não têm acompanhado este crescimento, ém aumentada assim a taxa de esforço dos agregados familiares. É esta realidade que reflete o rácio entre os preços das casas e o rendimento disponível das famílias que vivem nos países da OCDE e que falámos acima. Neste cenário torna-se particularmente difícil ou impossível ter acesso a crédito relevante para compra de casa, tendo os jovens que se virar para o aluguer, pese embora também esteja a sofrer dos mesmos problemas de falta de oferta e aumentos de preços. Para 2023 estima-se que mais de 40% do salário será usado para pagar a prestação da casa em 2023 para uma em cada dez famílias, segundo as previsões do Banco de Portugal. No segundo gráfico abaixo mostra-se o impacto em 15 anos – mais 12 pontos percentuais de peso da habitação.

(c) No terceiro caso, conclui-se que “nada parou a subida dos preços das casas em Portugal – nem mesmo a pandemia”. As casas no nosso país ficaram 70% mais caras nos últimos 12 anos, de acordo com os dados do Eurostat, evidenciando um crescimento mais rápido que a União Europeia, já que a média dos 27 Estados-membros ficou pelos 45% no mesmo período. Acontece que, embora as famílias tenham engordado as poupanças durante a crise sanitária, os seus rendimentos brutos anuais não evoluíram ao mesmo ritmo dos valores das casas.

A subida dos preços das casas em Portugal deve-se, sobretudo, à falta de oferta de casas para a elevada procura, conforme mencionado anteriormente. O preço das habitações disparou ao longo da última década em Portugal, em grande parte devido à escassez que existe no mercado (a existência de uma procura superior à oferta inflaciona naturalmente os preços). A oferta de casas é estruturalmente escassa em algumas economias, como é o caso da portuguesa, onde o parque habitacional aumentou apens 1% na última década – 5,88 para 5,96 milhões de casas entre 2011 e 2021 -, segundo concluiu o estudo ‘Living Destination’ da JLL.

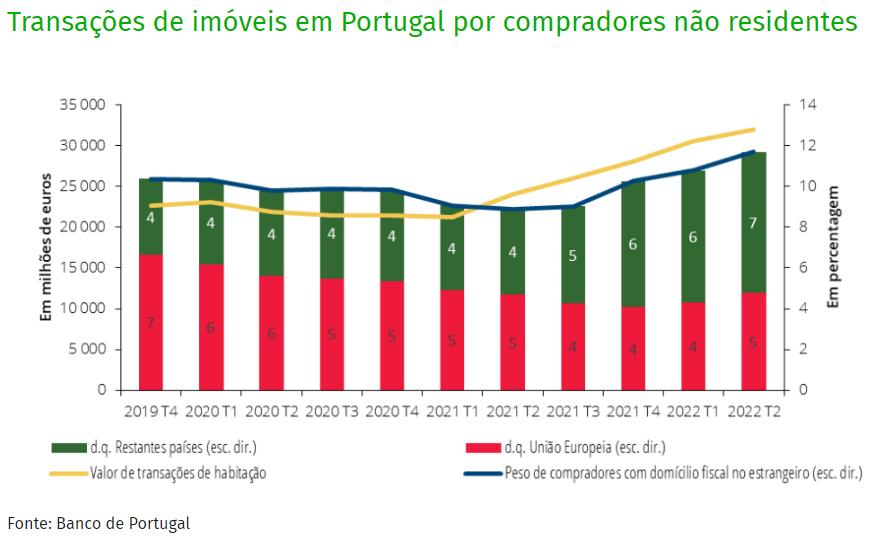

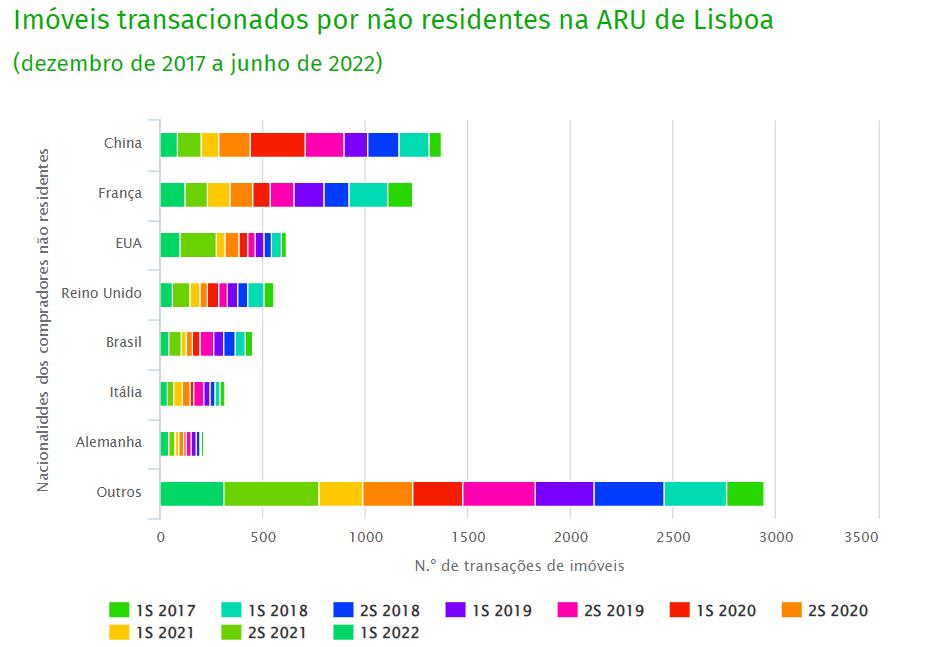

Se juntarmos a isto o crescimento acentuado de estrangeiros a vir viver para Portugal e também da pressão exercida pelo turismo, sobretudo nas maiores cidades do país, temos mais um extra para o «cocktail explosivo». Portugal é, na sua génese, um país convidativo para viver. O seu clima, segurança e a natureza envolvente fixam muitos portugueses no país e atraem estrangeiros dos quatro cantos do mundo.

Assim, apesar de o mercado imobiliário continuaR a ser dominado por compradores nacionais, nunca o peso dos estrangeiros foi tão grande como o registado no segundo semestre do ano passado. Pegando num exemplo recente, temos o caso mais falado dos últimos tempos: a «invasão» dos americanos. O aumento do custo de vida, os altos preços da habitação, a valorização do dólar e vários fatores políticos estão a levar muitos norte-americanos a mudarem-se para a Europa. Itália, Portugal, Espanha, Grécia e França estão entre os destinos mais populares, de acordo com a Bloomberg. «O crescimento dos preços da habitação tem sido mais acentuado nas regiões onde o peso dos não residentes é mais elevado e a percentagem de transações de habitação financiadas por crédito interno é menor», refere o regulador no Relatório de Estabilidade Financeira de novembro.

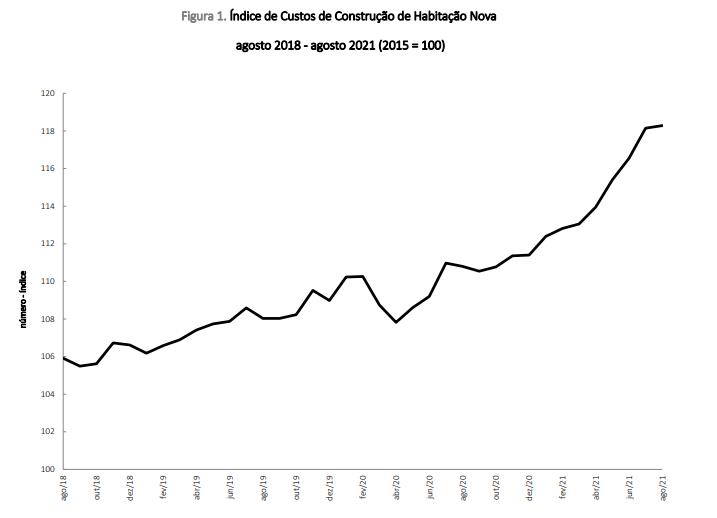

Finalmente, o aumento dos custos da construção (custo com materiais, matérias-primas e mão de obra, que, de acordo com o INE, aumentaram 13,5% em maio de 2022 face ao mesmo mês de 2021) acaba por fazer subir os preços finais das habitações e também por travar novos projetos, voltando a prejudicar a oferta. “Embora se tenham mantido resiliente durante a pandemia em vários países, o setor da construção atravessa um período de vários desafios. Segundo a S&P Global, a “atividade de construção está perto de sua capacidade máxima” a nível europeu. O aumento da atividade contrasta com a falta de mão de obra qualificada e com as limitações na receção das mercadorias. Tudo isto tem gerado um aumento dos preços da construção, que já está a inflacionar os preços finais das casas”.

- Qual o impacto deste cenário nos jovens portugueses?

Para uma geração mais jovem as dificuldades são ainda maiores. As graves crises económico-financeiras (Crise de 2008 e Crise das Dívidas Soberanas na Europa, que obrigou à intervenção externa em Portugal; e a Crise dos Juros e da Guerra da Ucrânia de 2022) sucederam em alturas cruciais para as gerações mais jovens (2008-2011: entrada no mercado de trabalho; 2021-2022: altura de «saltos relevantes» nas carreiras). A geração «millenial», dos que nasceram entre os anos 80 e o início dos anos 2000 e que são a última geração do século XX, caracterizam-se por terem crescido numa altura de grandes evoluções a nível tecnológico, mas também de crises económicas, e têm vindo a sofrer, consecutivamente, e em alturas cruciais, as crises «na pele».

No estudo «Habitação Própria em Portugal numa Perspetiva Intergeracional», de entre as conclusões mais marcantes da investigação, «está a inversão na tendência no acesso à habitação própria das famílias mais jovens, uma tendência que era crescente até 2001, mas que atualmente segue uma tendência decrescente […] Provavelmente poderá estar relacionada com o aumento continuado do número de jovens adultos (18-34 anos) a viver em casa dos pais, outra constatação do estudo», resumiu Luís Lobo Xavier, o coordenador do projeto e antigo responsável ACEGE NexT.

Luís Lobo Xavier acrescenta ainda que «ao contrário das gerações anteriores, esta nova geração, a dos Millennials, não está a adquirir casa com empréstimo antes dos 30 anos, e, entre os vários debates que já fizemos, entre os quais com a banca, tudo indica que não é por falta de vontade […] Em podendo, tendo os millennials um emprego estável, teriam vontade de adquirir casa própria. Estudos de outras fontes, como o Banco de Portugal, mostram que nos últimos anos esta geração mais jovem foi a mais penalizada ao nível de perda de rendimento».

Assim, os jovens têm bastantes desvantagens na hora de pedirem um crédito bancário. Em geral, não alcançaram ainda uma certa estabilidade laboral. Também auferem um vencimento mais baixo do que os contribuintes com uma vida laboral mais longa. E têm mais dificuldades em conceder garantias sólidas aos bancos. São fatores que podem encarecer o empréstimo. Estas mudanças, na modalidade de acesso à habitação da Geração Milleniall, «são reflexo, quer de alterações mais estruturais e duradouras das condições de acesso à habitação nas suas diferentes modalidades, quer também do efeito da crise de 2008, podendo constituir uma fonte e situação de desigualdade comparativamente às gerações anteriores e configurar um importante risco social que deverá ser mitigado pelas políticas públicas».

Para juntar «o inútil ao desagradável», os créditos à habitação dos mais jovens serão os mais penalizados com juros elevados, além de uma maior dificuldade no acesso ao crédito, como mencionado no ponto anterior. Ora com a subida das taxas de juro e a subida dos valores das casas anteriormente citado, aliado ao também mencionado desalinhamento com o aumento dos salários, leva a que haja um claro aumento nas taxas de esforço e consequente dificuldade no acesso ao crédito, dados a inúmeras restrições e controlo dos bancos para este modelo de financiamento. De facto, recorrer ao crédito para comprar casa já não é uma tarefa fácil para os jovens. Os números do Banco de Portugal mostram que apenas 10% dos contratos existentes de empréstimos à habitação são de jovens até aos 35 anos. Alguns economistas explicam que “esta baixa proporção dos mais jovens no total do crédito à habitação pode ser explicada pelos baixos salários e preços “estratosféricos” das casas em Portugal. E avisam que, se nada for feito, a tendência será para a situação piorar”.

Ainda assim, 35% das operações imobiliárias em Lisboa são protagonizadas por menores de 35 anos e, segundo a CML em conjunto com a Autoridade Tributária, entre essas aquisições, cerca de 45% têm um valor igual ou inferior a 250 mil euros.

Com esta subida dos juros, as prestações bancárias têm-se agravado, mas não afetarão de forma idêntica todos os clientes bancários. «As pessoas que compraram casa há mais tempo têm prestações bastante mais baixas. Onde poderá haver maior problema é nos [empréstimos] mais recentes, [pedidos] por pessoas mais jovens», frisou Paulo Macedo na Money Conference.

Finalmente, esta taxa de esforço enfraquece temas como a sustentabilidade de um crédito à habitação, não só a curto-prazo, mas também a médio e longo-prazos. Efetivamente, pelo facto de os rendimentos das famílias continuarem a não acompanhar a subida dos preços das casas e tendo em conta o rendimento do agregado disponível, os portugueses precisam de cerca de 12 anos para pagar uma casa de 100 metros quadrados (m2), o que torna Portugal no sétimo país da Zona Euro onde as famílias precisam de mais tempo para o fazer, segundo aponta um estudo recente da Comissão Europeia (CE).

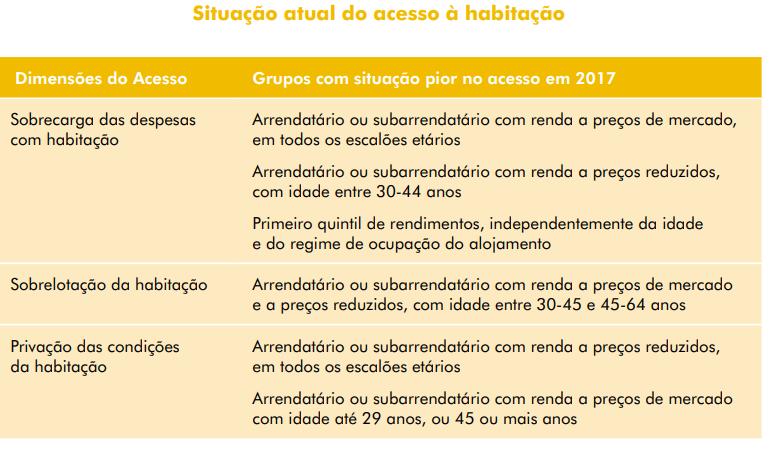

Assim, vemos resumido no quadro abaixo, retirado do estudo já mencionado «Habitação Própria em Portugal numa Perspetiva Intergeracional», que a geração Millenial é umas mais prejudicadas nos factores que «barram» o acesso à habitação própria.

Olhando para o caso dos arrendamentos, que tradicionalmente funcionam como alternativa, os problemas que encontramos são os mesmos: falta de oferta, preços altos e em crescendo, falta de competitividade versus imigrantes (nómadas digitais, por exemplo) e intervenção (errada) do Estado.

«A flexibilidade que o mercado de arrendamento oferece continua a atrair cada vez mais famílias para viver. Isto deve-se, sobretudo, à maior mobilidade profissional e familiar que existe hoje em dia, bem como aos elevados preços das casas à venda. Mas este aumento da procura para uma oferta estruturalmente escassa desequilibrou a balança, marcando uma trajetória ascendente das rendas das habitações mês após mês. No final de novembro, arrendar casa em Portugal tinha um custo de 12,5 euros por metro quadrado (euros/m2) em termos medianos, um valor 2,9% superior face ao mês de outubro», mostra o índice de preços do idealista. Já em relação à variação trimestral e anual, a subida foi de 7,9% e 16,3%, respetivamente.

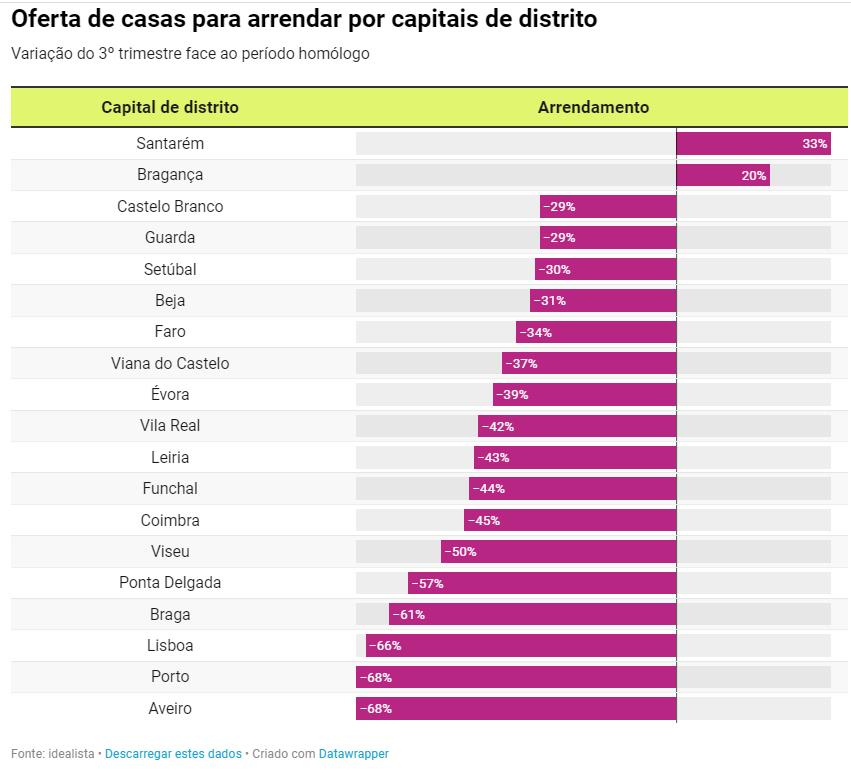

Arrendar casa em Portugal está a ficar mais caro, tal como comprar. «Mas, ainda assim, muitas das pessoas a viver em Portugal optam pelo mercado de arrendamento, de tal forma que a procura continua a ser muito superior ao stock de casas para arrendar. Os dados mais recentes do idealista mostram isso mesmo: a oferta de casas para arrendar em Portugal desceu 53% no terceiro trimestre de 2022, face ao stock que estava disponível no mesmo período de 2021», mostra o estudo do principal Marketplace imobiliário do sul da Europa.

Em resultado dos fatores acima descritos acima, a taxa de esforço das famílias para pagar a renda da casa subiu no último ano. «A percentagem do rendimento familiar necessário para pagar o arrendamento de uma habitação em Portugal passou de 48% no terceiro trimestre de 2021 para 54% no verão de 2022 (+ 7 pontos percentuais)». As conclusões são de um estudo realizado pelo idealista que cruzou os preços de arrendamento em setembro de 2022 e a estimativa dos rendimentos familiares na mesma data.

Analisando os dados por distrito, salta à vista que a taxa de esforço no arrendamento subiu na maioria dos territórios do país no verão de 2022 face ao mesmo período do ano anterior.

Todos os fatores acima ajudam a explicar os gráficos abaixo.

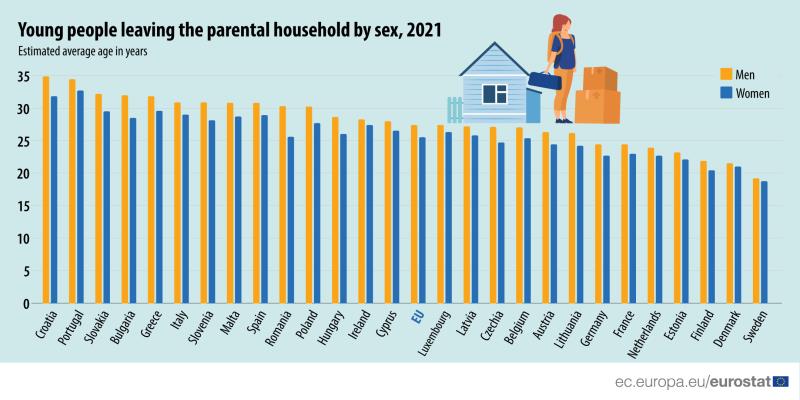

- Portugal é o país da União Europeia (UE) em que os jovens saem mais tarde de casa dos pais. A média situa-se nos 33,6 anos, segundo dados divulgados pelo Eurostat. Em 2021, a média das idades em que os jovens deixaram a casa dos pais na UE era de 26,5 anos. Esta média varia muito entre os Estados-Membros da UE. Esta disparidade, diz a autoridade estatística da UE, «pode refletir a diversidade de desafios que os jovens enfrentam em toda a Europa, bem como as diferenças culturais entre os países».

- Por outro lado, esta situação (que não é de agora) tem empurrado uma larga maioria para a emigração. Segundo Paulo Soares de Pinho, docente da Nova SBE, Portugal é «um país onde há uma pequeníssima diferença entre o salário mínimo e o salário médio» e «por razões de políticas que são seguidas há décadas, o que está a acontecer é que as pessoas que têm qualificações, por forma a ter algum rendimento decente, têm de emigrar». Portanto, há uma parte dos jovens que «resolve o problema emigrando ou com a ajuda dos pais e os outros têm de se resignar à dura realidade que não têm capacidade de pagar uma prestação de crédito», sobretudo com os atuais preços «estratosféricos», lamenta o economista. Acresce que taxa de migração líquida portuguesa tem sido negativa desde 2011. Como se tal não fosse suficiente, a emigração é maioritariamente constituída por jovens qualificados, o que coloca grandes desafios a nível demográfico, de sustentabilidade e de qualificação da força de trabalho

Analisando os dados do INE vemos que a emigração jovem voltou a pesos alinhados com a altura da última crise.

Em suma, a ausência de oportunidades de emprego que permitam o desenvolvimento pessoal e a melhoria das condições de vida, em conjunto com a quebra das expectativas profissionais e a descrença na capacidade do governo e das instituições públicas para reverter a situação, tem levado a população jovem, altamente qualificada, a emigrar para a União Europeia.

“A emigração dos jovens surgiu, pois, como estratégia de ação à história de insucesso económico recente e representa para o país um desperdício de talentos com, pelo menos, quatro consequências económicas negativas e auto-agravantes a médio prazo: (i) aumento da carga fiscal dos residentes para sustentar a máquina do Estado, que não pára de exigir mais, e honrar o pagamento da dívida existente, (ii) impossibilidade de reverter a baixa produtividade face à fuga de talento, (iii) ausência de capacidade de substituições de mão-de-obra, (iv) queda da já reduzida taxa de natalidade e crescente envelhecimento da população, que, por sua vez, afetará diretamente o sistema público de pensões no futuro.”, diz Óscar Afonso, professor docente da FEP.

- Finalmente, muitos dos jovens que não emigram, acabam por ter de sair dos centros das cidades, mas não voluntariamente. “Nos últimos três anos, 56 mil pessoas deixaram Lisboa e mudaram-se para outro município do país. No Porto, o cenário não é muito diferente – no mesmo período, cerca de 20 mil pessoas abandonaram a cidade. A maioria das famílias foi “empurrada” para as periferias face à subida do preço das casas e das rendas”.

Em causa estão dados dos Censos 2021 enviados ao Expresso pelo Instituto Nacional de Estatística (INE), e indicam que mais de metade das pessoas que saiu de Lisboa, por exemplo, tinha menos de 40 anos. “Está a haver uma expulsão da classe média e média baixa para a periferia, em particular dos jovens. Quando chegam à altura de se autonomizarem e constituírem família, não conseguem aceder a habitação dentro da cidade”, refere Jorge Macaísta Malheiros, geógrafo e investigador no Instituto de Geografia e Ordenamento do Território (IGOT) da Universidade de Lisboa.

“As pessoas não estão a sair por opção própria. São forçadas a isso porque o preço das casas se tornou insustentável”, refere Tiago Mota Saraiva, arquiteto e urbanista. Segundo o especialista, Lisboa entrou num mercado imobiliário globalizado, “com preços incompatíveis com os rendimentos médios praticados em Portugal”.

- Existem soluções?

Apesar de achar que a tendência será piorar, devido a medidas históricas como o congelamento das rendas ou a dificuldade que os senhorios têm no despejo em caso de incumprimento, cujas taxas são bastante elevadas, que tem contribuído para a redução do número de casas para arrendamento, fazendo disparar os preços do imobiliário, podem existir alguns temas que podem e devem ser explorados.

O cenário económico atual poderá agravar ainda mais o fosso entre os preços das casas e os rendimentos das famílias. Isto porque a inflação – que atingiu os 10,1% em outubro e 9,9% em novembro – está a alavancar ainda mais os custos da construção (que já estavam a subir durante a pandemia), tornando as casas ainda mais caras. Os próprios promotores imobiliários admitem que já estão a rever em alta os preços das casas à venda por este motivo. E há projetos residenciais a abrandar e outros a parar. Ou seja, “estão reunidas as condições para que as casas fiquem ainda mais caras”. Por outro lado, “a inflação está a tornar o custo de vida em Portugal mais elevado (quer por via dos custos dos alimentos, quer pelo aumento dos preços dos combustíveis e da energia), encolhendo o rendimento disponível dos agregados. E está ainda a aumentar as taxas de juro dos créditos habitação”.

Neste sentido, algumas propostas do Governo e das Estruturas Autárquicas, mas também dos bancos, podem assentar por um lado, no futuro, adaptar estruturas políticas para lidar com os desafios emergentes, sendo que um deles passará por reunir “esforços para melhorar a eficácia das ferramentas políticas que podem ajudar a controlar a evolução dos preços das casas”, evitando assim a bolhas imobiliárias; mas também, por outro, dar mais condições – principalmente aos mais jovens – para poderem concretizar um sonho que agora parece impossível.

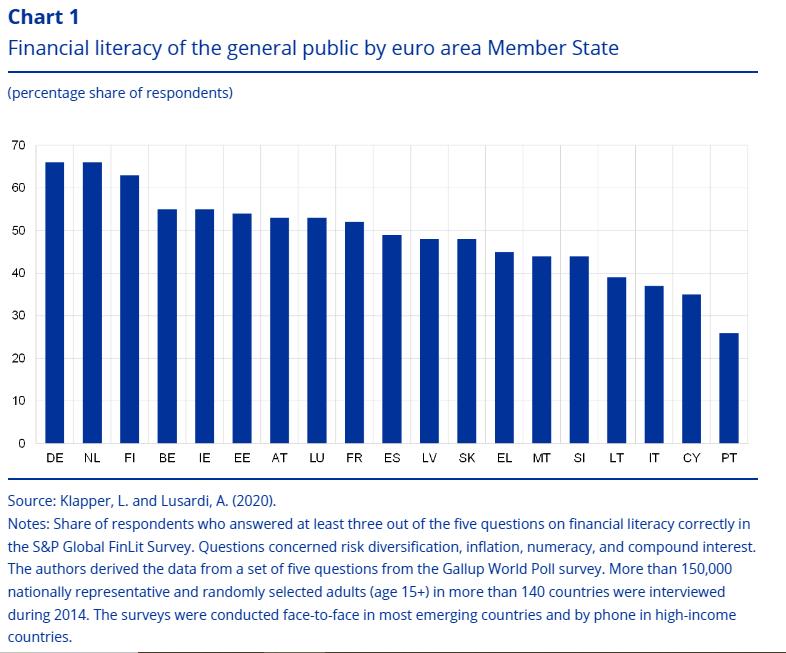

Em primeiro importa ressalvar um primeiro ponto, que me parece o mais relevante: a falta de literacia financeira em Portugal na população em geral, apesar dos bons resultados dos empresários portugueses. Portugal ocupava em 2020 a última posição do ranking de literacia financeira dos 19 países da zona euro, segundo um gráfico do artigo «A comunicação do BCE com o público em geral», publicado em 2022 pelo Banco Central Europeu (BCE).

Estes dados, apesar de provenientes de uma amostra pequena, são preocupantes e podem dizer muito sobre uma eficiente melhoria da situação, dadas as dificuldades acima apontadas. Num país que ocupa o último lugar do ranking em literacia financeira, segundo dados do BCE, 40% dos portugueses não conseguem fazer face a despesas imprevistas, o que conduz ao endividamento. Temas como orçamento familiar, poupança, investimentos, planeamento de reforma, desafios do mercado de trabalho, digitalização, realização profissional, formas de aquisição de bens e empreendedorismo estão cada vez mais na ordem do dia. Capacitar a população em geral para uma maior e melhor literacia financeira será crucial para a nossa sustentabilidade financeira enquanto sociedade no futuro.

A literacia e resiliência financeiras são o que nos permite ter uma vida estável e evitar o endividamento. Num contexto em que a incerteza é maior, em que estamos sujeitos no dia-a-dia a conceitos como juros e inflação, torna-se imprescindível educar as pessoas. Como referido pelo Presidente do BdP, Mário Centeno, “as crises tendem a castigar os grupos que estão mais vulneráveis” e que com cidadãos mais instruídos nestas matérias se poderia criar “uma sociedade mais inclusiva e menos desigual”. Perante este cenário que poderá criar novos casos de pessoas com dificuldades financeiras, muitas delas com problemas de sobre-endividamento e em risco de pobreza, devem ser desenvolvidos programas que dotem as famílias portuguesas de maior conhecimento para que possam fazer uma melhor gestão dos seus rendimentos, criem hábitos de poupança e acima de tudo possam tomar decisões mais conscientes e informadas.

Em cima desta base, existem algumas medidas podem passar por, no caso de ser uma compra para Habitação Própria Permanente Jovem:

- Redução de um escalão no IRS: com o objetivo aumentar a liquidez das famílias que tenham créditos de habitação em ativos;

- Regimes de crédito bonificado: eliminados a partir de 2002, os regimes de crédito bonificado e bonificado jovem, que ainda são aplicados a alguns contratos de crédito à habitação antigos, tinham condições especiais, fosse pela possibilidade de os ascendentes garantirem a responsabilidade do pagamento, fosse pela ampliação e flexibilização das condições de acesso;

- Bonificações nos spreads base para jovens até 35 anos, com impacto nos juros e no custo total;

- Isenção de comissões bancárias (Comissão de Avaliação, Comissão de Formalização e Comissão de Dossier);

- Diminuição da bruta carga fiscal na compra de casa, nomeadamente acabar com o AIMI [Adicional ao IMI] sobre os terrenos e edifícios para construção;

- Isenção de alguns impostos para os mais jovens: tendo como exemplo a proposta do Presidente da CML, Carlos Medina, avançar com a isenção de IMT para jovens até aos 35 anos na compra de casas até 250 mil euros (entretanto chumbado pela oposição); ou pegando na proposta aprovada no Parlamento para isenção do Imposto do Selo na renegociação do crédito à habitação, estendendo-o a todos os empréstimos jovens;

- Reduzir a taxa de IVA na construção: as pessoas pagam 23%, mas poderiam estar a pagar 6%. Ou então criar-se um mecanismo de dedutibilidade no preço final. Devia também seguir-se o que disse a OCDE e acabar com os impostos na mudança de casa – o IMT e o imposto de selo.

- Melhorar burocracia do licenciamento: disponibilizar o vasto património público devoluto do Estado e de privados para trazer mais oferta ao mercado;

- Maior estabilidade no arrendamento: acabar com o aumento no período de congelamento das rendas [antigas].

A verdade é que neste OE para 2023, parecem não haver quaisquer medidas relevantes para o imobiliário. No entanto o tema da habitação é preocupante, pois embora tenha algumas medidas decretadas para o efeito, não são suficientes, nem tampouco respondem ao problema da escassez de oferta habitacional. Há o apoio no crédito à habitação, que tem relevância, mas que apenas vem mitigar o efeito da inflação e o aumento das taxas de juro e vem resolver o problema do incumprimento do crédito, mas não resolve o problema da escassez de casas.

O Orçamento disponibiliza cerca de 500 milhões de euros para dinamizar a habitação, mas resta saber o que está pensado. Mas era importante utilizar esse dinheiro para resolver os problemas que já estão identificados.

Concluindo, e recorrendo novamente ao estudo «Habitação Própria em Portugal numa Perspetiva Intergeracional», «a falta de dados sobre habitação em Portugal dificulta a discussão das implicações dos novos riscos sociais de acesso à habitação. As experiências habitacionais dos jovens são uma preocupação global contemporânea, tendo‑se verificado o agravamento dos problemas de habitação dos jovens em muitos países. O acesso à habitação agravou‑se, estão mais dependentes do arrendamento a preços de mercado, têm menos respostas de habitação pública, permanecem mais tempo em casa dos pais».

De facto, «para os jovens, assim como para a generalidade da população, o custo e a qualidade da habitação são fundamentais para o bem-estar e um elemento de inclusão social. Habitação acessível é importante para a mobilidade dos jovens, que precisam de mudar de emprego e prosseguir os estudos. Ao mesmo tempo, está a surgir uma lacuna geracional – nesta geração os jovens permanecem mais tempo em casa dos pais» (Eurostat, 2016).

Neste contexto, colocam-se atualmente dois desafios importantes para a intervenção dos Governos. «O primeiro é garantir que todos os jovens tenham oportunidades iguais de deixar a casa dos pais e viver de forma independente; o segundo é melhorar o acesso dos jovens à habitação» (Mackie, 2016).

Concluo com a frase que mais apreciei no estudo «O acesso à habitação, em Portugal, tornouse um novo risco social para um vasto número de pessoas e coloca um novo desafio ao Estado Social: um contrato entre gerações».

Fontes:

- https://gulbenkian.pt/de-hoje-para-amanha/wp-content/uploads/sites/46/2022/02/JI_6_Habitacao_PT_IMP_v1.pdf

- https://www.idealista.pt/news/imobiliario/habitacao/2021/11/12/49669-subida-do-preco-das-casas-chegou-para-ficar-sim-ou-nao

- https://www.idealista.pt/news/imobiliario/internacional/2021/08/10/48433-bolha-imobiliaria-em-portugal-e-na-europa-o-que-dizem-os-dados-do-eurostat

- https://www.idealista.pt/news/financas/credito-a-habitacao/2022/11/16/54930-incumprimento-no-credito-habitacao-portugal-esta-em-risco-diz-bce

- https://www.idealista.pt/news/imobiliario/habitacao/2022/08/23/53508-portugal-regista-maior-fosso-entre-precos-das-casas-e-salarios-da-ocde

- https://gulbenkian.pt/de-hoje-para-amanha/wp-content/uploads/sites/46/2022/02/JI_6_Habitacao_PT_IMP_v1.pdf

- https://eu.usatoday.com/story/money/personalfinance/real-estate/2022/07/05/average-millennial-mortgage-debt-home-prices-spike/50439271/

- https://eco.sapo.pt/reportagem/millennials-mae-vou-sair-de-casa-mas-para-onde/

- https://www.dinheirovivo.pt/economia/so-10-dos-contratos-de-credito-a-habitacao-foram-concedidos-a-jovens-15426977.html

- https://www.dinheirovivo.pt/opiniao/este-pais-nao-e-para-jovens-qualificados-14907759.html

- https://www.dinheirovivo.pt/opiniao/empobrecimento-15417225.html

- https://poligrafo.sapo.pt/fact-check/tem-emigrado-mais-jovens-de-portugal-do-que-no-tempo-da-troika

- https://rr.sapo.pt/noticia/politica/2022/01/09/jovens-frustrados-e-com-vontade-de-emigrar-ha-uma-sub-representacao-cronica-das-novas-geracoes-na-politica/267492/

- https://www.idealista.pt/news/imobiliario/construcao/2021/10/07/49204-construir-casas-novas-e-cada-vez-mais-caro-custos-sobem-6-8-em-agosto

- https://www.idealista.pt/news/imobiliario/habitacao/2021/10/19/49363-faltam-casas-em-portugal-oferta-cresceu-1-na-ultima-decada

- https://www.idealista.pt/news/imobiliario/habitacao/2021/10/28/49491-preco-das-casas-sobe-a-todo-o-vapor-em-portugal-e-atinge-recorde-dos-ultimos-2-anos

- https://www.idealista.pt/news/financas/credito-a-habitacao/2022/11/25/55042-mais-de-40-do-salario-usado-para-pagar-a-prestacao-da-casa-em-2023

- https://www.idealista.pt/news/financas/credito-a-habitacao/2022/10/28/54694-pico-no-credito-habitacao-nao-diz-secretario-de-estado-do-tesouro

- https://observador.pt/2022/11/25/oposicao-chumba-proposta-de-moedas-para-isencao-de-imt-para-jovens-em-lisboa/

- https://www.idealista.pt/news/imobiliario/habitacao/2021/09/24/49027-comprar-casa-portugal-e-o-7o-pais-europeu-onde-mais-se-demora-a-pagar

- https://visao.sapo.pt/imobiliario/2020-07-15-habitacao-e-um-problema-para-todas-as-geracoes/

- https://www.dinheirovivo.pt/economia/apenas-tres-bancos-tem-condicoes-especiais-de-credito-para-jovens-14064547.html

- https://www.publico.pt/2022/11/23/economia/noticia/isencao-imposto-selo-renegociacao-credito-habitacao-aprovada-2028937

- https://www.dgtf.pt/apoios-financeiros-do-estado/bonificacoes/credito-a-habitacao

- https://www.idealista.pt/news/imobiliario/habitacao/2022/12/06/55187-precos-das-casas-e-rendas-empurram-familias-para-as-periferias

- https://eco.sapo.pt/2022/11/15/45-das-casas-compradas-pelos-jovens-em-lisboa-custam-menos-de-250-mil-euros/

- https://www.idealista.pt/news/imobiliario/habitacao/2022/10/24/54606-casas-para-arrendar-oferta-em-portugal-desceu-53-num-ano

- https://www.publico.pt/2022/01/13/economia/noticia/portugal-fica-ultimo-lugar-ranking-literacia-financeira-zona-euro-1991766

- https://www.ecb.europa.eu/pub/economic-bulletin/articles/2022/html/ecb.ebart202108_02~5c1e5a116d.en.html

- https://www.idealista.pt/news/imobiliario/habitacao/2022/10/25/54636-comprar-casa-estrangeiros-gastam-mais-63-que-residentes-em-portugal

- https://sicnoticias.pt/economia/2022-10-25-Investimento-estrangeiro-potenciou-aumento-do-preco-das-casas-no-2.-trimestre-0c318c9a

- https://eco.sapo.pt/2022/11/23/estrangeiros-ja-sao-responsaveis-por-12-das-casas-vendidas/

- https://eco.sapo.pt/2022/03/08/banco-de-portugal-define-estrategia-nacional-para-a-literacia-financeira-digital-em-2023/

- https://www.dinheirovivo.pt/empresas/imobiliario/arrendamentos-expresso-levam-casas-a-desaparecerem-do-mercado-em-24-horas-15357375.html

- https://observador.pt/opiniao/no-arrendamento-ninguem-tuge-nem-muge/

Salvador Mathias

33 anos, casado e pai de 2 filhas. Licenciado em Gestão na CLSBE e Mestre em Marketing e Estratégia na CLSBE e BI Norwegian SBE. Atualmente trabalha na Makro como National Account Manager e tem especial interesse por assuntos relacionados com gestão, empreendedorismo e inovação. É o responsável nacional da ACEGE NEXT.