|

Mais de metade dos 10 mil empresários inquiridos no European Payment Index 2014, recentemente divulgado, afirma estar a sofrer as consequências dos atrasos no pagamento de facturas, e dois terços acredita que a sua sobrevivência está ameaçada. Entre os países que apresentam um índice de risco mais elevado, Portugal destaca-se pela negativa, com 82% dos gestores a prever atrasos ainda maiores, ao longo deste ano

O estudo elaborado a partir de inquéritos realizados simultaneamente em 31 países (29 europeus, Turquia e Rússia), entre Janeiro e Março de 2014, abrangendo cerca de 10 mil empresas, revela que mais de metade das mesmas (55%) afirma estar a sofrer as consequências nefastas dos atrasos de pagamento. Dois terços dos empresários europeus inquiridos (36%) acredita que não tem viabilidade de crescimento e que a sua sobrevivência está a ser ameaçada pelo não pagamento do que lhes é devido, em tempo útil. Entre os países que apresentam um índice de risco mais elevado, Portugal destaca-se pela negativa, com 82% dos gestores a prever um aumento no atraso do pagamento das facturas, ao longo de 2014. Seguem-se a Grécia (74%), Roménia (73%), Espanha (65%) e Itália (65%). Um dado que revela claramente como a recuperação da Europa da profunda crise económica em que mergulhou, – e em particular a recuperação dos países europeus mais afectados -, “continua a causar um impacto muito negativo sobre a actividade empresarial”. O valor das Cobranças Duvidosas reportadas pelos milhares de gestores que participaram no EPI 2014 cresceu de 3% para 3,1%, face a 2013, atingindo agora os 360 mil milhões de Euros. No relatório, a Intrum Justitia alerta para as consequências deste incumprimento, que representa “uma ameaça real para a competitividade da Europa e o bem-estar social”, segundo dita a percepção da maioria dos entrevistados. O pessimismo agrava-se quanto a expectativas para a almejada recuperação económica que, afinal, não tem sido senão “dolorosamente lenta”: em cerca de 72% das empresas não se sentiram mudanças positivas nos últimos três meses, e 46% dos gestores europeus prevê que os riscos de atraso e de não pagamento aumentem.

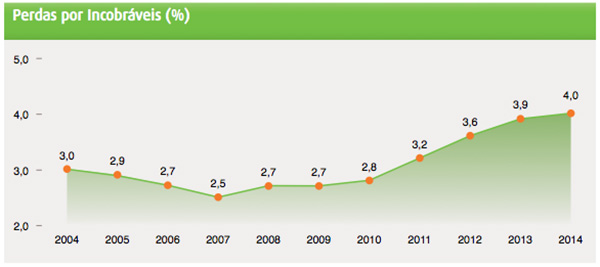

Gestão de crédito é prioritária Segundo a Intrum Justitia, hoje “a confiança das empresas, o investimento no futuro e os meios de subsistência dos cidadãos da Europa estão sob ameaça”. E, precisamente porque atrasos ou não pagamentos “continuam diariamente a inviabilizar negócios”, a política de gestão de crédito deve ser implementada e respeitada em todas as empresas, de pequena, média ou grande dimensão, defende a consultora europeia de serviços de gestão de crédito e cobranças. Mas a verdade é que, apesar de todos os constrangimentos decorrentes de não obter os pagamentos nos prazos, cerca de 56% das empresas europeias esperam, em média, 80 dias antes de enviar as suas facturas não pagas para uma empresa especializada em Serviços de Gestão de Crédito, conclui-se no EPI 2014. Em Portugal, 43% dos inquiridos esperam 125 dias antes de pedir a colaboração de uma empresa profissional de Serviços de Gestão de Crédito e Cobranças. Por ora, a duração média dos pagamentos no nosso país apresenta uma ligeira evolução positiva, com os créditos a mais de 90 dias a diminuírem de 30%, em 2013, para 27%, em 2014, embora continuem a registar “um peso muito relevante” (negativo) na distribuição de contas a receber. No mesmo período, o pagamento de facturas a fornecedores até 30 dias aumentou 1% (de 35 para 36%); e os pagamentos entre 31 e 90 dias aumentaram 2% (de 35 para 37%). Dito por outras palavras, a duração dos pagamentos no sector público e no B2B (empresas) melhorou em alguns dias, mas os prazos médios de pagamento continuam muito longos, e a registar atrasos preocupantes, senão mesmo inaceitáveis: em média, as entidades públicas pagam a 129 dias, e as empresas pagam a 83 dias. No B2C (consumidores) o prazo de pagamento estabilizou nos 60 dias, sendo o atraso médio de 30 dias. A destacar, nesta análise, o facto de as facturas mais antigas continuarem por pagar, o que praticamente inviabiliza o seu pagamento na íntegra, numa altura em que o estado da economia portuguesa se define por um crescimento negativo do PIB (-1,4, contra os -0,3 da média EU28), e por uma taxa de desemprego de 16,5% (quando a média EU28 é de 10,9%). Mais um factor a agravar as perdas por imparidade de clientes, cujas consequências ameaçam seriamente a sustentabilidade futura de muitas empresas a nível nacional. Face ao Índice de Risco para Portugal publicado em 2013, a média de incobráveis aumentou ligeiramente, de 3,9% para 4,0%, (ver Gráfico 1) acompanhando a tendência europeia – de 3,0% para 3,1%, segundo dados do estudo de 2014. De referir que as cobranças duvidosas (termo usado para descrever um saldo de contas a receber de clientes, que se tornou total ou parcialmente incobrável) são mais elevadas na Europa Meridional e de Leste, ao passo que os países do Norte, como a Noruega, Finlândia e Suíça, são os que apresentam as percentagens mais baixas de incobráveis.

Atrasos e incobráveis impedem crescimento Nesta edição, o Índice de Risco por países integra uma pergunta dirigida aos CFO/directores financeiros, a respeito das principais causas do atraso no pagamento dos seus próprios clientes. A esmagadora maioria (99%) respondeu que as dificuldades financeiras dos mesmos são a principal razão para o atraso nos pagamentos. A ineficiência operacional é outro factor apontado, mas o número de inquiridos portugueses que acreditam que os atrasos são intencionais diminuiu significativamente. Perante estes dados, 85% dos participantes prevê que o risco de atraso nos pagamentos aumentará, nos 12 meses sequentes à data de realização do inquérito; 16% pensa que esse risco se irá manter; e apenas 2% espera que diminua, o que denota um sentimento económico negativo e generalizado nas empresas. Certo é que o enorme impacto da recessão global em Portugal é visível na redução generalizada das vendas e da liquidez das empresas e na forte restrição no crédito concedido pelos bancos. Este ano, e em resposta à questão ‘Em que medida a recessão global afectou o seu negócio’, as razões mais apontadas são o aumento do número de clientes que se atrasam no pagamento das facturas (93%); a redução das vendas (85%); e a menor liquidez da empresa (81%). Seguem-se a restrição de crédito a fornecedores (74%); a falta de crescimento orgânico do negócio (64%); e, ambas com 63%, as dificuldades de acesso a crédito bancário; um foco acrescido no negócio; e o desinvestimento na inovação –esta última, como se sabe, essencial para o futuro da economia. E por falar em futuro, o EPI avaliou este ano a visão dos empresários sobre a Europa como um dos locais privilegiados para a realização de negócios. Metade (50%) dos inquiridos portugueses concorda que o velho continente se mantém atractivo, a este nível, mas quando questionados se sentiram o impacto de uma recuperação económica geral nos seus negócios (entre o final de 2013 e o início de 2014), apenas 13% respondem que sim. Em Portugal (74%), como na Europa (72%), uma larga maioria das empresas não sentiu ainda qualquer impacto positivo nos seus negócios. Quanto a apoios, a maioria dos gestores europeus defende que deveria estar a receber mais ajuda dos legisladores, para receber a tempo e horas. Em Portugal, 92% disseram que não estão satisfeitos com as acções do Governo para ajudar a proteger as empresas contra os riscos e os danos causados pelos atrasos de pagamentos. Ao mesmo tempo, 86% das empresas nacionais sentem menos confiança em obter o apoio financeiro de que necessitam, por parte da Banca, para as ajudar na manutenção ou expansão dos seus negócios.

Directiva europeia ainda não produz efeitos Desde logo, porque muitas (40%) nem sequer aplicam esta legislação, que lhes permite exercer o seu direito de reclamar 40 Euros e um mínimo de 8% de juros, face ao não recebimento de uma factura no prazo acordado. Somente 1% das empresas nacionais aplicam sempre a Directiva 2011/7/EU; e 59% das organizações aplicam-na às vezes. Não obstante este desinteresse, mais de metade (52%) acredita poder melhorar as suas condições de negócios, se houver uma legislação eficaz para combater o incumprimento na dívida do segmento B-2-C (consumidor). Curiosamente, a principal razão apontada para a não implementação da legislação para empresas públicas e privadas é a possibilidade de esta posição destruir ou ferir seriamente as relações com os clientes (em 72% dos casos). 15% dos empresários nacionais questionados não tinha conhecimento desta Lei que permite minimizar os custos causados pelo não pagamento de facturas ; e 13% acha que não vai receber, de qualquer maneira. Considerando que o Estado mantém o ‘estatuto’ de pior pagador em Portugal, vale a pena referir que, ao nível da administração local, as eleições autárquicas de 2013 geraram atrasos acrescidos no pagamento de facturas.

Segundo dados da Direcção-Geral das Autarquias Locais divulgados à imprensa, as câmaras municipais ultrapassaram os prazos legais para pagar aos fornecedores no final do ano passado, aumentando de 84 para 91 dias o tempo médio de pagamento de facturas a fornecedores – um dia a mais do que é permitido pela Lei dos Compromissos, criada pelo actual Governo em resposta às exigências da troika, e de modo a impedir que as câmaras se comprometam com compras que não possam pagar nos três meses seguintes, em cumprimento da legislação nacional adoptada a partir da Directiva Europeia, que dita que as entidades estatais têm de pagar a 90 dias. A maioria destes atrasos verificou-se em autarquias que mudaram de partido ou de presidente, e justifica-se, segundo o gabinete do secretário de Estado da Administração Local, por “contingências administrativas normalmente associadas à mudança de executivos”. Ao todo, 156 câmaras aumentaram o prazo de pagamento a fornecedores, sendo que destas, 60% mudou de cor política ou de presidente de câmara nas eleições de 29 de Setembro do ano passado. Em média, registou-se um aumento de seis dias na liquidação das facturas, o que resulta numa violação do conjunto das autarquias portuguesas, face ao que está estipulado na Lei. Entre os casos mais flagrantes de incumprimento devido às Autárquicas, estão as câmaras municipais de Ribeira Brava (que disparou o prazo de pagamento de 123 para 1558 dias, tendo já justificado o facto com um erro processual); Santa Cruz (de 595 para 1049 dias) e Tomar (de 135 para 367 dias).

|

|||||||||||||||||||||||||||

Jornalista